TÜİK rakamlarıyla yüzde 38’den alıp yüzde 75’e getirdiği enflasyonu önce yüzde 71’e, sonra da yüzde 61’e düşürmekle övünen ve övülen Mehmet Şimşek ve ekibi, 20 civarında olan bir dolar-TL kuru devralmıştı. Sürekli vurguladıkları, tek hedeflerinin enflasyonu hedef yüzde 5’e düşürmek olduğu ve bu uğurda ne pahasına olursa olsun gerekenlerin yapılacağıydı. Ekonomist olmayanların da deneyimlerine dayanarak anladıkları üzere Türkiye’de enflasyonun üzerinde en güçlü etkisi olan faktör, dolar-TL kuru. Fakat ilginçtir ki, faiz artışı ve Merkez Bankası (MB) bağımsızlığı dışında hükümete hiçbir itirazı olmayan ana akım iktisatçılar tarafından rasyonel ve liyakatlı olmakla övülen yeni ekip, görevi devraldıktan sonra kur sürekli arttı ve 33’e kadar yükseldi. İlginç, çünkü içerideki yerlilerin enflasyondan korunmak amaçlı dolar talebi KKM ile kontrol altına alınmış, Aralık 2021’de yüzde 65 olan dolarizasyon, Mayıs 2023’te yüzde 37’ye indirilmişti. Dışarı çıkacak bir yabancı yatırımcı da yoktu –ki zaten yabancının gelmesiyle kurun düşmesi için faiz artırılması isteniyordu. Dolayısıyla ortada kuru bu kadar yukarı çıkaracak bir faktör yoktu. Peki o halde kuru 20’den 33’e yükselten neydi? İthalat kaynaklı denebilir, fakat faiz artışlarıyla ithalat 2023’e göre düşmüş durumda. KKM’deki çözülme ile dolarizasyonun Mart 2024’te tekrar yüzde 42’ye yükselmesi kurdaki artışa katkı sunmuş görünüyor. Bu tarihten sonra gelen yabancı fon akışlarının kuru düşürmesi gerekirdi fakat kur 32’den 33’e yükseldi. Mevduatlardaki dolarizasyon 1 Ağustos itibariyle, KKM’nin firmaları ve hane halklarını iflasa sürükleyen faiz artışı olmadan getirdiği yüzde 35’e tekrar düşerken, döviz cinsinden kredilerdeki artış borçların dolarizasyonuna ve bir başka riskin yükselişine işaret ediyor.

Rezerv biriktirerek kuru ve enflasyonu yükselttiler

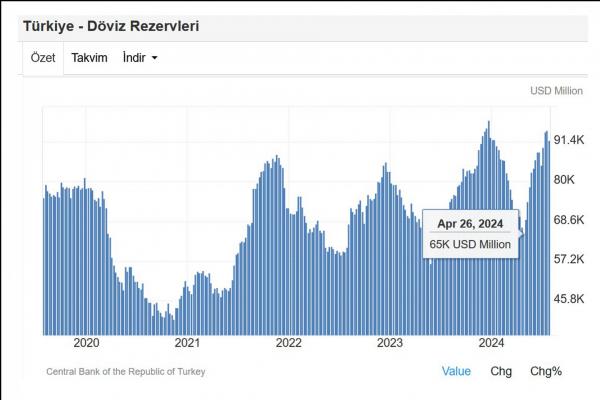

Mehmet Şimşek ve ekibi enflasyonu düşürmekte başarısız olunca, rasyonel politika uygulamakla övenlerin en çok öne çıkardıkları MB döviz rezervlerindeki toparlanma, kuru yükselten en güçlü faktör gibi görünüyor. Fakat bu noktada kritik olan, Türkiye’nin, Mayıs 2023’ten Mayıs 2024’e kadar sadece Haziran, Ağustos ve Eylül 2023’te cari fazla verirken geri kalan 8 ayda cari açık vermiş olması. Yani MB, rezervlerini yurtdışından ihracat geliri veya dış ticaret açığının üzerine çıkan finansal akımlar yoluyla gelen dövizle değil, içerideki piyasadan döviz toplayarak biriktirdi. MB döviz rezervlerinin Nisan 2024’ten sonraki yükselişini gösteren aşağıdaki grafiği, MB eski baş ekonomisti Dr. Hakan Kara’nın MB’nın piyasadan topladığı döviz miktarını gösteren grafiği ile beraber okuduğumuzda MB’nın piyasadan döviz toplayarak rezerv biriktirdiği berraklaşıyor. Fakat bu rezerv birikimi, kuru yükselttiği ölçüde enflasyonu yukarı itti.

Kaynak: https://tr.tradingeconomics.com/turkey/foreign-exchange-reserves

Kaynak: Hakan Kara- Twitter (x) Hesabı.

Şimşek ve ekibi göreve gelmeden önce aslında bilanço dışında olan ve dolayısıyla brüt rezervlerden çıkarılmasının bir anlamı olmayan döviz SWAP’lerini brüt rezervlerden çıkararak “Net rezervler negatif” diye felaket tellallığı yapan ana akım iktisatçılar ve medyası, Haziran 2023’ten sonra sadece brüt rezervlerdeki yükselişi haber yaptılar ve bu toparlanmayı övdüler; çünkü övecekleri başka hiçbir şey yoktu. Fakat Temmuz 2024’te zirvede diye övdükleri brüt rezervlerin düzeyi, “Net rezervler ekside!” diye propaganda yaptıkları Aralık 2022’deki düzey ile neredeyse aynı. Enflasyonun tek çaresi olarak yıllarca vurguladıkları faiz artışı yabancı yatırımcıyı çekmekte ve kuru ve dolayısıyla enflasyonu düşürmekte başarısız olunca sığınacakları tek başarı, rezervlerdeki toparlanma oldu, fakat bizzat bu rezervlerdeki toparlanmanın kendisi kuru ve enflasyonu yükseltiyordu.

MB’nin döviz rezervleri, ya uluslararası piyasadan borçlanma imkanlarının uluslararası siyasi ilişkilerden ötürü tıkandığı durumlarda ithalat ödemelerini yapmak için, ya da kur çok yükseldiğinde müdahale etmek için anlamlı. Kura müdahale etmenin amacı da enflasyonun yükselişini engellemek.

Faizi ve kuru artırmak, küresel finansı ihya etmek için

İtimat ettikleri Taylor Kuralı’na göre yüzde 8.5’tan yüzde 50’ye getirilen faizin enflasyonu kaça düşürmesi gerektiği üzerine tefekkür etmeyen ve bu yanılgıyla yüzleşmeyen ana akım iktisatçılar ise bu yanılgıları karşısında bir yıl boyunca “Faiz artışı beklentilerin altında kaldı”, “Yapısal reformlar yapılmadı” gibi bahanelere sığındılar. Oysa Fed ve diğer Batılı ülkelerin merkez bankaları faiz artırırken gelişmekte olan ekonomilerin merkez bankalarının faiz artırmaları küresel finansal yatırımları cezbetmez, çünkü portföylerinde trilyonlar düzeyinde Batılı ülke tahvilleri varken, gelişmekte olan ülkelerin tahvillerinin portföylerindeki miktarı çok düşük düzeyde. Dolayısıyla Fed’in, Avrupa Merkez Bankası (AMB)’nın yüzde 1 faiz artışı sayesinde edinilen finansal gelir miktarı, TCMB’nin yüzde 50 faiz artışıyla edinilecek finansal gelir miktarının çok altındadır. O nedenle küresel yatırımcı Fed ve diğer Batılı merkez bankaları faiz indirip tahvillerinin değerini yükseltildiğinde faiz yüksekken o ucuzdan aldıkları tahvilleri satarak kârlarını realize ettiklerinde gelişmekte olan ülkelere akarlar. Zaten Fed Mart 2024’te yılın ikinci yarısında faiz indireceğinin sinyalini verince ve Kanada, İngiltere ve Avrupa merkez bankaları faiz indirmeye başlayınca Türkiye ve Güney Afrika gibi daha önce faiz arttırıp tahvillerinin fiyatlarını dip yaptırmış ülkelere Faizi ve kuru artırmak, küresel finansı ihya etmek için akışları olmaya başladı. O halde, küresel finansal yatırımcı, bu gelişmekte olan ülkelere akmak için hem kendi ülkelerinin faiz indirmesini hem de gidecekleri gelişmekte olan ülkelerin faizlerini ve kuru yeterince yükseltmesini bekledi. Zaten Bank of America, City Bank ve Deutsche Bank Haziran 2023’te faizin en az yüzde 40, kurun da en az 25 olmasını beklediklerini, aksi takdirde gitmeyeceklerini ilan etmişlerdi, çünkü faiz zirve yaptığında tahvilin fiyatı, kur zirve yaptığında da dolar cinsinden fiyatı dip yapar.

Şimdiye değin faiz artışını enflasyonun tek çaresi olarak gösteren ve reel faizlerin mutlaka pozitif olması gerektiğini sürekli vurgulamış olan ve geçtiğimiz Haziran ayında yıllarca savunduğu yabancıların faiz kazancını tepkileri dindirmek için eleştiren Mahfi Eğilmez gibi ana akım iktisatçılar, bugünlerde enflasyon yüzde 75’ten yüzde 71’e düştüğünde bile, 2024 yıl sonu hedefi olan yüzde 38’in ve resmi hedef yüzde 5’in çok üzerinde ve reel faiz hâlâ negatif olduğu halde, MB’nın Eylül-Kasım gibi faizi indirmesi gerektiğini söylemeye başladılar. Bunun arkasındaki motivasyon, (emek piyasasının esnekleştirilmesi olduğu halde hukukun üstünlüğü, eğitim sisteminin iyileştirilmesi diye pazarlanan) yapısal reformların yapılmamış olmasına bakmadan, Türk tahvillerini satın almış olan yabancı yatırımcıların, faiz indirimi sayesinde tahvil fiyatları yükseldiğinde tahvilleri satıp kâr yapmalarını sağlamaktır.

Enflasyon talep kaynaklı değil

Faiz artışlarının, 1990’dan beri dünyada, 2002’den beri Türkiye’de uygulanan enflasyon hedeflemesinin enflasyonla bir ilgisi yok. Temel hedefi özellikle bu tahvil fiyatları üzerindeki spekülasyonlar yoluyla finansal karları, finansallaşmayı ve tekelleşmeyi beslemek. Faiz artışları ve kamu harcamalarının kısılmasıyla talebin baskılanması, bilançoları kırılgan özellikle küçük ve orta ölçekli firmaları iflasa sürükleyerek tekelleşmeyi artırır.

Eğer faiz artışları sayesinde enflasyon düşmüş olsaydı, faiz ile enflasyon arasında kurulan mekanizmada yer alan tasarrufların ve işsizliğin artması gerekirdi. ABD dahil hiçbir ülkede bunlar olmadı enflasyon düşerken, çünkü enflasyon arz kısıtları ve maliyet artışlarının üzerinde kar marjı koyan büyük firmaların aşırı karlarından kaynaklıydı. Yani aslında üretimin, gelirin artırılamadığı durumda gelir üzerindeki çatışmanın fiyatlara yansımasından ötürü enflasyon nükseder. Tedarik sorunları halloldukça enflasyon da dindi. Daha önemlisi talebin sebep olduğu enflasyon, talep artışı daha ziyade üretim artışıyla karşılanacağından göz ardı edilebilecek kadar düşüktür. Talep artışı enflasyonu tetiklese bile bu durum, yüksek tekelleşme ortamında mümkündür çünkü çok sayıda firmanın olduğu rekabetçi bir piyasada firmalar pazar paylarını kaybetmemek için fiyat artışından imtina ederler ve ortak fiyat koymayı mümkün kılacak bir koordinasyon da o kadar çok firma arasında ve yüksek rekabet durumunda pek mümkün değildir. Talebin aşırı artışı diye lanse edilen aslında pandemiden dolayı düşmüş talebin eski seviyesine gelmesidir ve aslında reel harcamalarda bir artış gözlenmemektedir. Fiyatların yükselmesinden kaynaklı nominal harcamalardaki artış, fiyat artışına sebep olacak bir talep artışı değildir- aksine fiyat artışının sonucudur. Yoksulluğun artışından şikâyet ederken aynı zamanda aşırı talebin enflasyona sebep olduğunu söylemekteki tuhaf çelişki kendisini talebin öne çekildiği iddiasında da gösteriyor. Talebin öne çekilmesi birkaç aylık geçici enflasyonu açıklar, yıllarca süren enflasyonu değil çünkü insanlar 3 yıl boyunca sürekli beyaz eşya yenileyemezler, yiyebileceklerinden daha fazla gıdayı aylarca stoklayamazlar sürekli.

Zamlarla enflasyonu yükselttiler

Şimşek ve ekibinin enflasyonu arttıran bir diğer politikası ise faiz artışları yüzünden yükselen bütçe açığını, kemer sıkmayı meşrulaştırmak için uydurulan ve dayatılan ‘denk bütçe’ hedefiyle kapatmak üzere devletin fiyatını belirlediği benzine, elektriğe, doğalgaza, tütüne, alkole, ekmeğe, çaya, KDV’ye ve ÖTV’ye yaptıkları zamlar oldu. Talep kaynaklı diye lanse edilen enflasyonu düşürmek bahanesiyle yapılan faiz artışları, hem ekonomiyi daraltarak ve özellikle ithalat kaynaklı vergi gelirlerini düşürüp hem de bütçeden faize yapılan harcamaları 4 katına çıkararak bütçe açığını artırdı. Şimşek’in dayandığı ana akım teoriye göre bütçe açığı hem enflasyonu hem faizi arttırıyor. Aslında bu ikisinin aynı anda olması mümkün değil çünkü teorilerine göre faizin artması için bütçe açığının para arzını azaltması lazım, enflasyonu artırması için de bütçe açığının para arzını yükseltmesi lazım. Bütçe açığından kaynaklı para miktarı ise toplam para miktarının sadece yüzde 4’ü kadar. Bu düzeyde bir para miktarı, yüzde 70 düzeyinde bir enflasyonun açıklayıcısı olamaz. Dahası, hem enflasyon ile para arzı arasındaki ilişkinin yönü hem de bütçe açığıyla enflasyon arasındaki ilişkinin yönü, ana akımın iddia ettiğinin tersinedir. Enflasyondan dolayı giderleri artan firmaların ve hane halklarının kredi talepleri artar ve her yeni kredi tahsisi yeni para yaratımıdır.

Bütçe açığı ile enflasyon arasındaki ilişkinin yönü ise, enflasyonu düşürmek bahanesiyle yapılan faiz artışlarının bütçe açığını arttırdığı şeklinde. Ama verileri gösterip “Bakın, bütçe açığı artınca enflasyon ve faiz arttı” diye kemer sıkmalara rıza gösterilmesini istiyorlar. Ancak komik olan, bütçe açığı enflasyonu artırmasın diye bütçe açığını kapatmak üzere yapılan zamların enflasyonu arttırıyor olmasıdır. Öte yandan bütçe açığını düşürmek için yapılan kamu istihdamı ve kamu yatırımlarındaki kesintiler ise piyasada vergilendirilecek geliri düşürerek bütçe açığını daha da artırmaktadır.

Mehmet Şimşek ve ekibinin, kurdaki bu denli yüksek artışın ve benzine, elektriğe, çaya, ekmeğe, doğalgaza yapılan zamların enflasyon üzerindeki güçlü etkilerini bilmemesine imkân yok. O halde “Neden bunları 1 yıl boyunca yapmaktan geri durmadılar?”, “Yüksek faiz artışlarını meşrulaştıracak düzeyde bir yüksek enflasyonu mu öncelediler?”, “Neoliberal hedeflerle uyumlu olarak yüksek faiz artışlarıyla finansal kar gelirlerinin yanı sıra iflaslarının yaratacağı tekelleşmenin desteklenmesi ve bu sayede ücretlerin baskılanması mı hedeflendi?” gibi sorular, meşrudur. Ekonometrik modelleri bu tercihlerinin enflasyonu bu kadar yükselteceğini mi kestiremedi yoksa ihracatçıları düşünerek mi kuru yüksek tuttular? Veya kurdaki artışın talep kaynaklı sandıkları enflasyona etkisini güçlü faiz artışları ile kompanse edebileceklerini mi sandılar?

Mehmet Şimşek’in yüzde 75’e kadar yükselttiği enflasyonu yüzde 61’e düşürmekle övünmek yerine neden göreve geldikten sonra enflasyonun bu kadar yükseldiğinin açıklamasını kamuoyuna yapmak gibi bir kamusal görevi vardır.

Özetle, 2002 sonrasında üretimi, tüketimi ve vergi gelirlerini ithalata, enflasyonu kura, kuru da dışardan gelecek yabancı finansal akımlara bağlayan Derviş Programı ile cari açık verince de cari fazla verince de artan bütçe açığı üzerinden kemer sıkma dayatılan Türkiye ekonomisinin, faiz artırsa da faiz indirse de enflasyonu nüksediyor. Enflasyon artarken de düşürülürken de yük emeğiyle geçinenlerin sırtına bindiriliyor. Aşırı kârların vergilendirilerek önlenmesi, eğitim, sağlık, ulaşım gibi temel hakların kamu tarafından ucuza karşılanması, denk bütçe hedefinden vazgeçilip elektrik, doğalgaz, benzin, ekmek, çay vs. zamlarına son verilmesi, ücret artışlarını fiyatlarına yansıtmayan firmalara vergi indirimi gibi maliye politikalarıyla enflasyonu emeğin sırtına yüklemeden düşürme imkânları da var. Mesele, bu gelir üzerindeki çatışmanın kimin lehine modere edileceğine dair politik ve sınıfsal tercihlerde düğümleniyor.